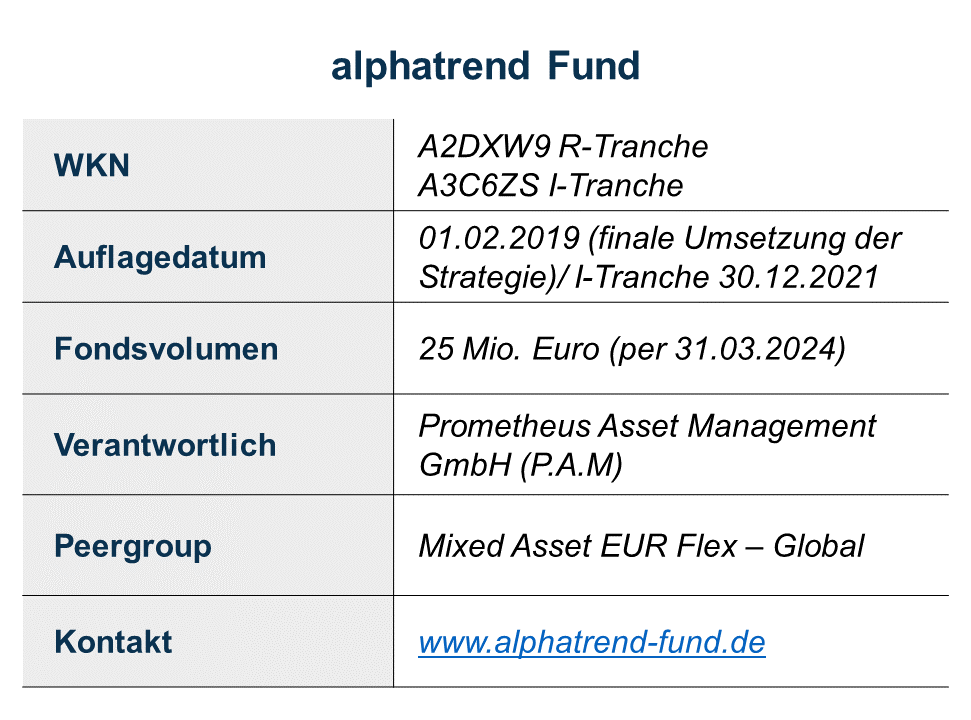

Eine Alternative zu den oben genannten Lösungen bieten hier auch regelbasierte Ansätze auf derivativer Basis. Eine solche Strategie, die global in Einzelaktien, Aktienindex- und Rentenindex- Futures investiert und dadurch positive Ergebnisse losgelöst von der Marktentwicklung ermöglicht, stammt aus dem Hause Prometheus Asset Management (P.A.M). Deren alphatrend Fund R (WKN A2DXW9) feierte kürzlich das fünfjährige Bestehen. Da dieser Fonds seit Auflage mit ansprechenden Ergebnissen und einem tollen Chance- Risikoverhältnis glänzt, möchten wir euch diesen Ansatz näher vorstellen.

„Zeit für eine neue Perspektive“ lautet der passende Slogan zum Fonds

Auf der eigens für den Fonds kreierten Homepage findet man tagesaktuell alle wichtigen Informationen, so dass ein hohes Maß an Transparenz gewährleistet ist. Doch wer verbirgt sich hinter diesem Konzept? Die von André Kunze und Marc Pasdag 2005 gegründete und stets inhabergeführte Prometheus-Gruppe hat ihren Sitz in Langenfeld. Aktuell verwaltet man über 120 Mio. Euro, worauf auf die für den Fonds verantwortliche P.A.M. 41 Mio. EUR entfallen. P.A.M. ist auf die Entwicklung systematischer, rein regelbasierter Anlagestrategien mit aktivem Risikomanagement spezialisiert.

Der alphatrend Fund R wurde zwar bereits 2018 lanciert, allerdings sind die zugrundliegenden Handelssystematiken erst seit Anfang Februar 2019 vollständig integriert, so dass wir das Startdatum entsprechend auch auf Anfang Februar 2019 legen. Die Ratinghäuser gruppieren den Fonds in unterschiedliche Vergleichsgruppen ein: Fondsweb in der Kategorie Strategiefonds Misch-Strategie dynamisch Welt, Morningstar in Mischfonds EUR flexible Allocation Global und Lipper in den Bereich Alternatives Absolute Return EUR High.

Aktuell wird der Fonds seitens Morningstar mit 5 Sternen ausgezeichnet, Fondsweb vergibt 4 Sterne. Ganz frisch wurde der Fonds zudem von Lipper Refinitiv als Sieger und Gewinner des Lipper Fund Awards 2024 über drei Jahre in der Kategorie Absolute Return EUR High ausgezeichnet.

Getreu dem Motto „nur wer anders denkt, kann besser sein“ investiert man hochflexibel in die globalen Aktien- und Rentenmärkte

Ziel ist es, unabhängig von den Entwicklungen an den Kapitalmärkten positive Erträge in Euro zu erwirtschaften. Dabei strebt man eine mit Aktien mittel- bis langfristig vergleichbare Rendite (6–8 % p.a.) bei deutlich reduzierten Kursschwankungen (Zielvolatilität liegt bei rund 10 %) an. Kern des Anlageprozesses ist ein systematischer, rein regelbasierter Ansatz, der subjektive Einflussfaktoren aus dem Anlageprozess vollständig ausschließt.

Stattdessen stellen die auf Basis der Börsenhistorie der letzten Jahrzehnte analysierten und erkannten Verhaltensmuster der Kapitalmärkte das Fundament der Anlagestrategie des Fonds dar. P.A.M. vereinbarte im Jahr 2015 eine langfristige strategische Partnerschaft mit Chahal und seinem Partner Dr. Edward Clift, die in Summe dann zur im alphatrend Fund umgesetzten Strategie geführt hat.

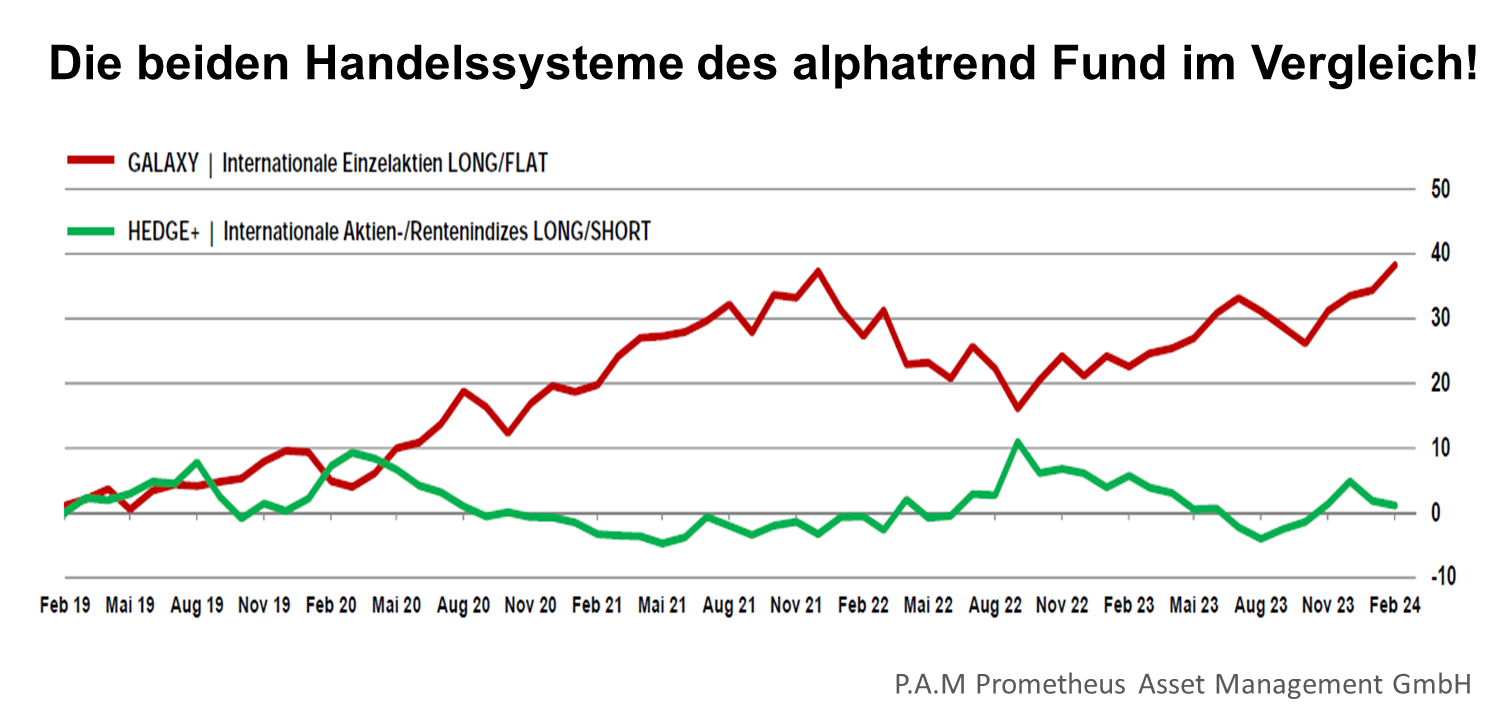

Im Detail werden zwei voneinander unabhängige, rein regelbasierte Anlagestrategien miteinander gleichgewichtet kombiniert

Diese beiden Basisstrategien haben jeweils noch 3 Substrategien (Breakout, Contrarian und Swing). Das Strategie-Setup umfasst somit sowohl zyklische/trendfolgende als auch antizyklische Ansätze und ermöglicht es in allen Marktphasen, positive Ergebnisse für die Anleger zu erzielen.

Wir haben mit André Kunze, der gemeinsam mit Boris Dreger, ebenfalls geschäftsführender Gesellschafter bei Prometheus, den Fonds verantwortet, gesprochen und ihn gefragt, was sich hinter den beiden Basisstrategien verbirgt.

„Im Rahmen der Basis-Strategie GALAXY werden nach einer LONG/FLAT-Systematik kurzfristig orientierte Positionen in den liquidesten internationalen Aktien eingegangen. Zum Anlageuniversum dieser Teilstrategie zählen dabei ausschließlich diejenigen Aktien, die die höchsten Börsenumsätze (= die höchste Liquidität) aufweisen. Dadurch ist gewährleistet, dass ein jederzeitiger Handel in diesen Titeln ohne Einschränkungen möglich ist. Das ist wichtig, da im Rahmen von GALAXY die Haltedauer der einzelnen Aktien mit i.d.R. lediglich 5–12 Tagen sehr kurz ist. GALAXY ist dabei in einer Aktie entweder investiert (= LONG) oder hält für diese Position kurzfristig CASH (und ist in dieser Aktie damit FLAT positioniert).

Die zweite Basis-Strategie, HEDGE+, verfolgt ebenfalls eine kurzfristig orientierte, rein regelbasierte Handelssystematik. Diese Teilstrategie investiert allerdings nach einem LONG-/SHORT-Ansatz in die wichtigsten internationalen Aktien- und Rentenindizes. HEDGE+ ist dabei entweder LONG oder SHORT positioniert. Mit in der Regel 8–16 Tagen ist die Haltedauer hier ebenfalls kurz. HEDGE+ ist somit ebenfalls opportunistisch ausgelegt und passt seine Ausrichtung bzw. seine Positionierung in den Märkten bei Bedarf wie ein Fähnchen im Wind an.“

Weiterer Vorteil, so lässt er uns wissen:

„Beide Basis-Strategien ergänzen sich sehr gut, da sie keine erkennbare Korrelation zueinander aufweisen. Per Saldo ist dies der Grund für die bis dato sehr konstante und überzeugende Wertentwicklung des Fonds.“

Selbstverständlich erfolgt die Umsetzung der Strategie ohne Bindung an eine Benchmark

Im Rahmen des Managements wird auf eine aktive Kasse-Haltung gesetzt, allerdings ist diese nicht diskretionär, sondern ergibt sich ausschließlich auf Basis der eingesetzten Handelssystematiken.

Zum Thema Fremdwährungspositionen, hier primär USD, erklärt Kunze:

„Diese werden dynamisch gegen den EUR abgesichert, d.h. in Abhängigkeit von der Entwicklung des EUR/USD-Verhältnisses sichern wir den USD entweder ab oder streben an, Aufwertungen gegenüber dem EUR zu nutzen. Diese dynamische Absicherung erfolgt ebenfalls über einen systematischen Handelsalgorithmus.“

Die hinter der Strategie liegenden Algorithmen definieren bei Einstieg bereits die Kursziele für den Ausstieg, die Kaufpositionen werden en bloc ausgeführt und nicht schrittweise. Regional betrachtet werden je 50 % in den USA und Europa investiert, wobei die Top-Holdings auf der Aktienseite maximal 3 % betragen. Als Anlageuniversum sind derzeit 80 Einzelaktien und 23 Indizes (Futures) verfügbar. Auch wenn das Thema ESG nicht aktiv im Fonds gespielt wird, vergibt MSCI ein ESG-Rating von A und Morningstar 4 Globen.

Worin unterscheidet sich Ihr Fonds von etwaigen Mitbewerbern?

„Aufgrund der Konstruktion sind es im Prinzip folgende Punkte: Zum einen hat der Fonds eine geringe Korrelation zu anderen Mischfonds (und zu den Märkten), zum zweiten ist der Fonds deutlich aktiver als die Fonds der Vergleichsgruppe. Die typische Haltedauer einer Position liegt bei 5–16 Tagen. Seit der Auflage ist das Ergebnis des Fonds langfristig vergleichbar mit den dynamischen Vertretern der Mischfonds, während der Maximum Drawdown auf dem Level der erfolgreichsten defensiven Vertreter ist. So kann sich der Fonds zu guter Letzt gegen alle Top-Fonds der Mischfondskategorien defensiv, ausgewogen, flexibel und dynamisch sehr gut behaupten.“

Da sich die Ratingagenturen bezüglich der Eingruppierung des Fonds nicht einig sind, haben wir auch hierzu das Management um eine Einschätzung gebeten.

„Da wir das Ziel verfolgen, auf lange Sicht aktienähnliche Erträge (6–8 % p.a.) zu erzielen, kann man uns durchaus als dynamisch betrachten. Das ist in Phasen, in denen die Aktienmärkte ,durch die Decke‘ gehen, für uns mitunter allerdings etwas undankbar, da wir da performanceseitig gegenüber den besten zeitweise etwas hinterherhinken – wie aktuell.

Das relativiert sich dann in schwierigen Zeiten in der Regel zu unseren Gunsten. Insofern: Ja, auf mittlere und lange Sicht werden wir den Vergleich mit dynamischen Top-Fonds nicht scheuen müssen und passen auch durchaus in diese Kategorie. Dort fühlen wir uns auch grundsätzlich wohl. Aufgrund unseres sehr guten Risikomanagements (und des geringen max. Drawdowns) kann der alphatrend Fund allerdings auch als Baustein bei konservativen Kunden eingesetzt werden. Die Besonderheit unserer Strategie ist in der Tat ihre Fähigkeit, ,dynamische‘ Erträge mit ,defensiven‘ Drawdowns zu kombinieren.“

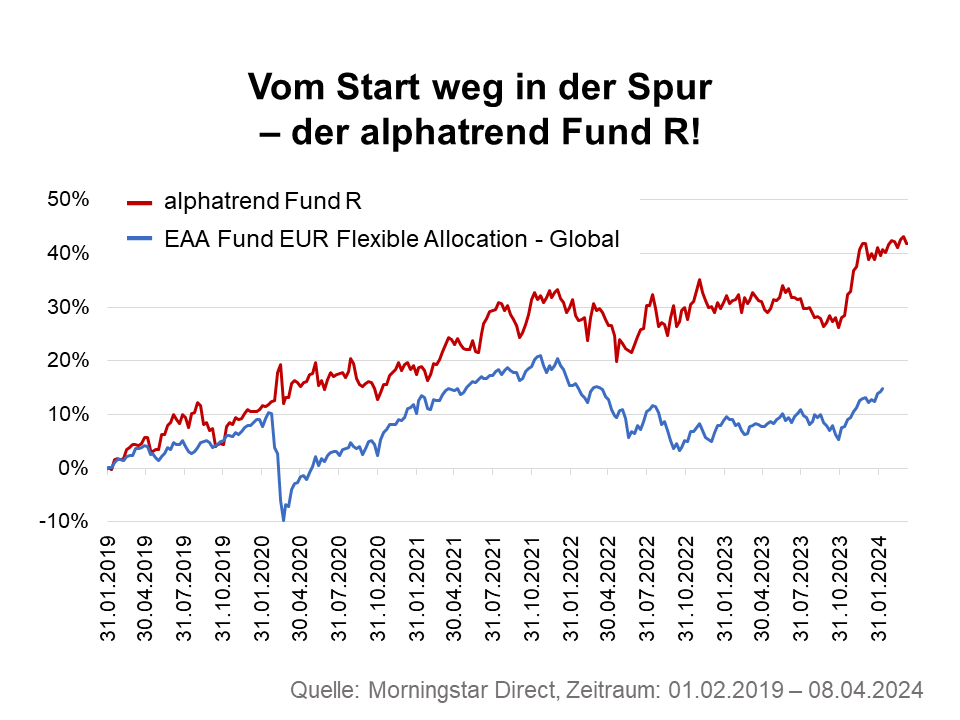

Doch wie waren die Ergebnisse, die seit der Auflage mit dieser Strategie erzielt wurden?

Wie im Chart ersichtlich, hat sich der Fonds seit der Auflage sehr gut geschlagen und lässt die Vergleichsgruppe der flexiblen Mischfonds deutlich hinter sich. Seit Jahresanfang liegt man bei einem Plus von 0,92 %, 2023 erzielte man ein Plus von 8,99 % (Vergleichsgruppe 8,26 %), im Jahr 2022 betrug das Minus lediglich 2,46 %, während die Vergleichsgruppe -12,16 % erzielte, 2021 lag man bei einem Plus von 11,81 %, während die Kategorie bei +9,69 % lag. 2020 konnte man mit der Strategie 8,53 % erzielen, während die Vergleichsgruppe bei lediglich 2,21 % lag.

Auch wenn die Volatilität mit 10,31 etwas über der Vergleichsgruppe liegt (9,06), überzeugt der geringe Drawdown mit -10,40 % im Vergleich zu den Mitbewerbern, deren maximaler Rückgang bei -13,65 % lag. Generell hat der Fonds ein sehr gutes Upside Capture von 98, während das Downside Capture bei lediglich 73 liegt. Dies zeigt eigentlich eine optimale Kombination aus Chance und Risiko. Ebenso beeindruckend sind die Korrelationen zu den Märkten und vor allem zu den Mitbewerbern. Hier liegt die Spanne zwischen 0,2 und 0,59, während der Gleichlauf der Mitbewerber untereinander im Schnitt höher als 0,75 liegt. Dadurch eignet sich der alphatrend Fund sehr gut als Ergänzung zu einem bestehenden Mischfonds-Portfolio.

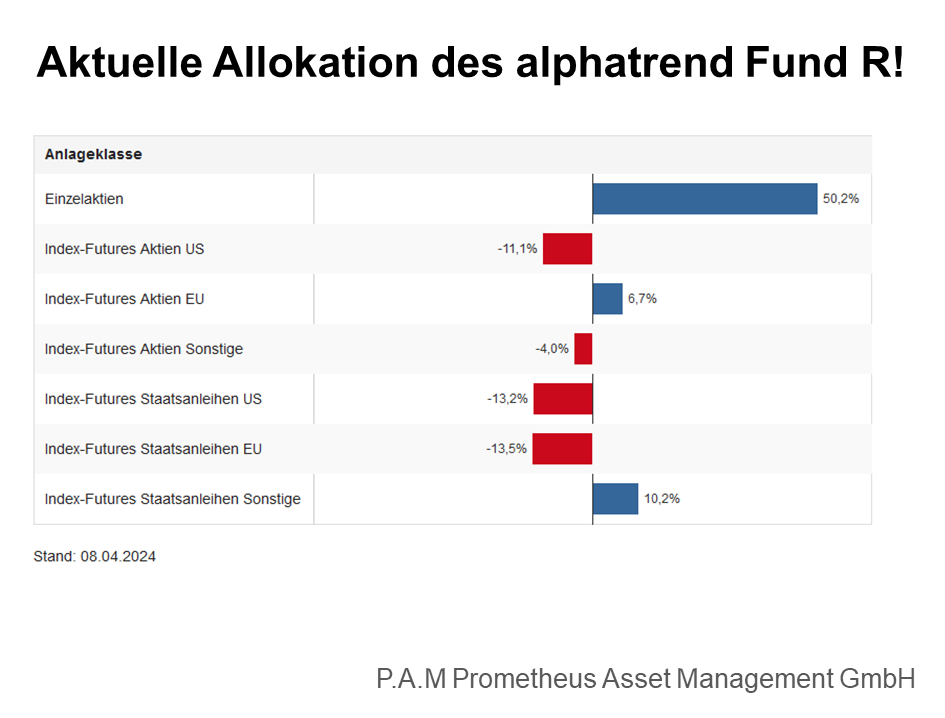

Ein kurzer Blick ins aktuell rund 25 Mio. Euro große Portfolio zeigt folgendes Bild

Auf die beiden Handelsstrategien entfallen je 50 %, aktuell ist man in Einzelaktien, Aktienindex-Futures EU- und Index- Futures sonstige Staatsanleihen Long, während man in den anderen Anlageklassen Short ist. Die aktuelle Aufteilung ist wie schon oben geschrieben stets auf der Homepage abrufbar.

Ein kleines Manko – die Kosten

Aufgrund des erst zuletzt gewachsenen Fondsvolumens war die TER in der Vergangenheit vergleichsweise hoch (>2 %). Dies liegt an den hohen Transaktions-Fixkosten, die diese sehr aktive Handelssystematik mit sich bringt. Aufgrund der Kostendegression bei zunehmenden Fondsvolumen führen diese dann zu Verbesserungen des Ergebnisses (rund 0,5 % p.a.), was zusätzliches Potenzial für den Fonds bedeutet. Gleichzeitig sind die bisherigen Ergebnisse umso sehenswerter.

Fazit

Die Wunsch-Schlagzeile des Managements lautet: „Sitzt, passt, wackelt und hat Luft“ – der All-Wetter-Fonds für (fast) jedes Portfolio!“ Diese Schlagzeile hat der Fonds eigentlich jetzt schon verdient.

Die letzten fünf Jahre waren sicherlich nicht einfach, aber die über vielen Jahre entwickelten Strategien konnten sich gerade in schwachen Marktphasen mehr als behaupten. Die Ergebnisse sind stimmig, die Transparenz ist hoch und die geringe Korrelation zu anderen Produkten und Märkten machen diesen Ansatz zu einer hervorragenden Alternative oder Ergänzung für Mischfonds jeglicher Art.

Dies ist keine Anlageberatung. Bitte informiert euch vor einer Geldanlage über die Risiken und beachtet unsere Hinweise hier.