Die Zeiten, in denen Apple innovativ war, scheinen lange vorbei. Die Frage muss erlaubt sein: Was macht die milliardenschwere Entwicklungsabteilung von Apple eigentlich das ganze Jahr? Innovativ ist an neuen iPhones zumindest nicht mehr viel. „Neue“ Funktionen gibt es bei anderen Herstellern aus der Android-Fraktion in der Regel schon viel früher. Absolut spitze ist das iPhone nur noch bei Rechenleistung und Preis. Für Apple ist es daher lebensnotwendig, neue Geschäftsfelder zu erschließen, da der Konzern mit dem iPhone zwar weiterhin regelmäßig Milliarden scheffelt – die Gewinne aber scheinbar immer weniger werden. Nun also Apple TV+, Arcade und eben die Apple Card.

Das kann die Apple Card

Gemeinsam mit Goldman Sachs und Mastercard soll die tolle, neue Kreditkarte im Sommer sowohl als rein digitales Produkt auf dem iPhone als auch als physische Karte aus Titanium an den Start gehen, vorerst aber nur in den USA. Das ist nicht ungewöhnlich, schon viele andere Apple-Produkte wurden zuerst in den Staaten ausprobiert, um sie dann später auf die ganze Welt loszulassen. Mit folgenden Funktionen will Apple die Finanzwelt aufmischen:

Praktisch und sicher

Im Gegensatz zu herkömmlichen Kreditkarten gibt es auch auf der physischen Version weder eine Kreditkartennummer noch einen Sicherheitscode (CVV). Auch Ablaufdatum und Unterschrift fehlen. Durch ein eigens entwickeltes Anti-Betrugssystem soll die Kreditkarte trotzdem die sicherste aller Zeiten sein.

Finanzen im Griff

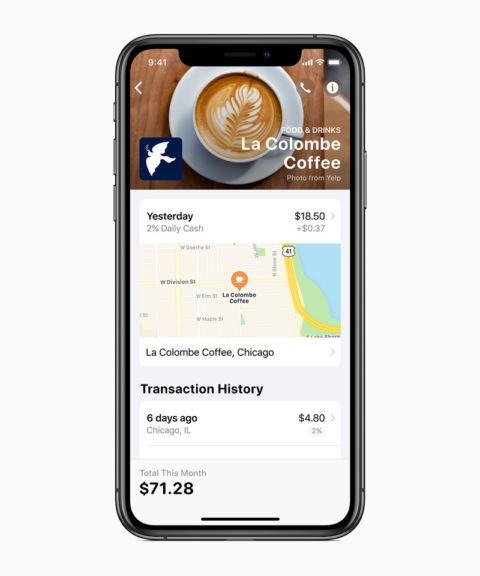

Die dazugehörige iPhone-App illustriert übersichtlich und farblich sehr schön, wo das Geld geblieben ist, zum Beispiel für Essen, Miete, Reisen oder Unterhaltung. Und: Umsätze werden nicht mehr mit kryptischen Abkürzungen und unverständlichen Texten versehen, sondern leicht verständlich mit Logo und Namen des Shops, Verkaufsort und Betrag.

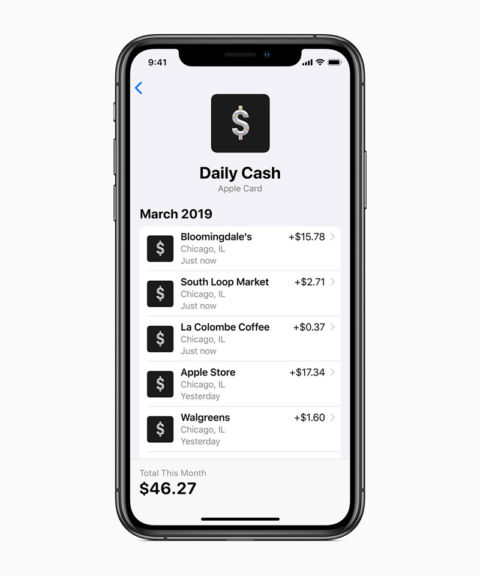

Bonussystem Daily Cash

Wie viele andere Kreditkarten auch bietet die Apple Card Belohnungen für bestimmte Käufe. Bei Käufen direkt im Apple Store und App Store gibt’s bei Bezahlung mit der Apple Card 3 Prozent zurück. Wer also etwa ein iPhone Xs für 1.149 Euro kauft, bekommt knapp 34 Euro zurück – das reicht locker für eine Powerbank.

2 Prozent Rabatt gibt es bei allen anderen Käufen mit der virtuellen Apple Card im iPhone. Und immerhin noch ein Prozent Bonus winkt bei der Zahlung per Plastikkarte. Die Gutschriften gibt es jeweils direkt nach dem Kauf. Es handelt sich, wie Apple betont, um echte Gutschriften, die sofort auf dem eigenen Konto eingehen. Daily Cash sei kein Punktesystem. Per Apple Pay Cash lässt sich dieses Geld dann nutzen, um etwa die monatliche Rechnung zu senken oder Geld an Freunde zu schicken.

Kaum Gebühren

Es fallen weder Jahresgebühren, Überziehungsgebühren noch Gebühren für Transaktionen im Ausland an. Obendrein will Apple laut eigenen Angaben die niedrigsten Sollzinssätze der Branche anbieten.

Finanzengpässe

Etwas zu spendabel gewesen und es fehlt der Zaster zur Begleichung der monatlichen Abrechnung? Kein Thema. Per Schieberegler lassen sich im Nu monatliche Raten einstellen, um den Kredit wieder auszugleichen. Dabei erscheinen auch direkt die dafür fälligen Zinsen.

Hoher Datenschutz

Apple betont, dass die Karte mehr Privatsphäre als die Konkurrenz biete. Denn weder Apple noch Goldman Sachs wollen die Transaktionen verfolgen sowie Benutzerdaten für Marketing oder Werbung verkaufen oder weitergeben.

Apple Card als Game-Changer? Eher nicht!

Das hört sich alles nicht schlecht an. Aber ein echter Game-Changer ist die Apple Card damit nicht. Zwar muss man Apple Anerkennung dafür zollen, dass das Angebot einige gute Ansätze verfolgt, vor allem die Sofortprämien, die Gebührenstruktur und die Finanzkontrolle. Das Bonussystem – für viele Amerikaner sicherlich das Kriterium Nummer Eins – ist aber nichts Besonderes. Es gibt viele andere Kreditkarten, die ebenfalls sofortige Belohnungen bieten, mit Apple Pay laufen und nichts kosten. Stände nicht Apple mit seiner riesigen Anhängerschaft dahinter, hätte die Kreditkarte sicher wenige Chancen am Markt. Aber genau das ist der Punkt: Durch die loyale Kundschaft hat die Apple Card durchaus das Zeug zum Renner. Die Idee von Apple könnte sein, dass die niedrige Eintrittsbarriere viele neugierige Kunden anzieht, die dann die Apple Card als Zweit- oder Drittkreditkarte nutzen. Das könnte wiederum Dienste wie Apple Pay und Apple Wallet pushen. Diese optimistische Einschätzung gilt aber allein für die USA. Ob es die Apple Card nach Deutschland schafft, steht noch nicht einmal fest. Und falls ja, sicher nicht 1:1 und mit einer anderen Partnerbank – was andere, vermutlich höhere Gebühren bedeuten würde.